Conheça o

Day Trade

A operação mais famosa da bolsa de valores

agora na Lev DTVM.

Introdução ao day trade e minicontratos

A importância de conhecer day trade e minicontrato

O que é day trade?Day trade é uma estratégia de operação no mercado financeiro em que um investidor compra e vende o mesmo ativo no mesmo dia. O objetivo do day trade é lucrar com as flutuações de preço de curto prazo dos ativos, aproveitando-se das pequenas variações ao longo do dia. Essa prática exige um alto nível de conhecimento do mercado, habilidades analíticas, acesso rápido a informações e uma boa compreensão dos riscos envolvidos, uma vez que as operações podem resultar tanto em lucros quanto em perdas, dependendo das condições do mercado e das decisões tomadas pelo trader.

Quem pode realizar operações de day trade?

Qualquer pessoa física ou jurídica pode realizar operações de day trade, desde que esteja cadastrada em uma corretora de valores autorizada pela Comissão de Valores Mobiliários (CVM) e pela Bolsa de Valores onde pretende operar.

O que são minicontratos?

Eles são chamados “minicontratos” porque têm um valor menor em comparação com os contratos cheios de futuros. Isso os torna mais acessíveis para investidores individuais. Os traders podem lucrar com as variações de preço desses ativos sem precisar possuir os ativos físicos.

O que é Mini Índice?

O minicontrato de índice (WIN) é um ativo financeiro negociado na bolsa de valores que permite investir na variação do Índice Bovespa (Ibovespa) ele representa 20% do índice futuro (IND), o contrato cheio futuro do Ibovespa.

O que é Mini Dólar?

O minicontrato de dólar (WDO) representa 20% de um contrato futuro de dólar cheio. É negociado no mercado futuro como outros tipos de contratos futuros. O mini dólar é um derivativo, isso significa que ele que deriva de outro ativo, que nesse caso, se trata do dólar americano.

Quais as estratégias mais conhecidas do day trade?

Scalping

É uma estratégia de curto prazo onde o trader busca lucrar com pequenas variações de preço ao longo do dia. Geralmente, os scalpers abrem e fecham várias posições durante o dia, muitas vezes em questão de minutos ou segundos. Eles se concentram em capturar pequenos movimentos de preço que ocorrem frequentemente ao longo do dia.

Price Action

Refere-se à análise e interpretação do movimento do preço de um ativo para tomar decisões de trading. Os traders de price action não usam indicadores técnicos complexos, mas sim observam padrões de preço, como formações de candlesticks, padrões de reversão, níveis de suporte e resistência, entre outros. A ideia é que o movimento histórico dos preços possa fornecer pistas sobre a direção futura dos preços.

Tape Reading

É a prática de analisar o fluxo de ordens em tempo real para identificar padrões ou sinais que possam indicar oportunidades de trading. Os traders de tape reading observam de perto a profundidade de mercado (order book), o volume das negociações e a velocidade com que os negócios são executados. Eles buscam padrões de compra e venda que possam indicar a direção imediata do preço.

Conceitos básicos de day trade

Análise técnica e fundamentalista

A análise técnica é uma abordagem de avaliação de investimentos que se baseia na interpretação de gráficos de preços históricos, indicadores e volume de negociações para prever movimentos futuros do mercado financeiro. Por outro lado, a análise fundamentalista foca na análise detalhada das demonstrações financeiras e fatores qualitativos de uma empresa ou ativo para determinar seu potencial de longo prazo. Enquanto a análise técnica busca identificar padrões de curto prazo e oportunidades de trading, a análise fundamentalista procura identificar ativos subvalorizados ou sobrevalorizados com base em sua saúde financeira e perspectivas de crescimento. Ambas as abordagens são utilizadas por investidores para tomar decisões informadas de investimento, cada uma com suas técnicas e metodologias específicas.

Gestão emocional

A gestão emocional no day trade é essencial para lidar com a pressão e as oscilações rápidas do mercado, envolvendo controle das emoções como ganância e medo, uso de stop loss para limitar perdas e disciplina para seguir o plano de trading estabelecido.

Padrões de candlestick

Padrões de candlestick são formações visuais nos gráficos de velas que ajudam os traders a identificar possíveis reversões ou continuação de tendências. Exemplos incluem o “Martelo”, que indica uma reversão de baixa para alta, o “Engolfo de Alta”, indicando uma possível reversão de baixa para alta, e o “Doji”, que sinaliza

indecisão no mercado

Riscos dos minicontratos, alavancagem e estatísticas do day trade

Riscos

Operar minicontratos, como os de mini índice (WIN) e mini dólar (WDO), envolve alguns riscos que os investidores precisam entender e considerar antes de se envolverem nesse tipo de operação. Os principais riscos envolvidos são:

Risco de Mercado

Minicontratos são derivativos que seguem o preço de ativos subjacentes como o Ibovespa (no caso do mini índice) ou o dólar (no caso do mini dólar). Como tais, estão sujeitos às flutuações de preço desses ativos. Movimentos adversos no mercado podem resultar em perdas significativas para os investidores.

Alavancagem

Minicontratos são instrumentos alavancados, o que significa que uma pequena variação no preço do ativo subjacente pode resultar em grandes variações percentuais no valor do contrato. Isso amplifica tanto os ganhos potenciais quanto as perdas possíveis. Investidores devem ter cuidado ao operar com alavancagem, pois podem perder mais do que o capital inicial investido. Cada ponto do mini índice (WIN) representa R$ 0,20, ou seja, se um contrato estiver sendo cotado a 126.130 seu valor financeiro será de R$ 25.226,00. Já o mini dólar (WDO) possui o valor de R$ 10,00 por ponto, nesse caso um contrato cotado a 5.677,00 pontos equivale a um financeiro de R$ 56.770,00.

Risco de Margem

Para operar minicontratos, os investidores precisam depositar uma margem de garantia inicial. Se o preço do contrato se mover contra a posição do investidor, pode ser necessário depositar mais margem para cobrir as perdas. Se a margem não for mantida, a corretora pode liquidar a posição do investidor para cobrir as perdas. Os investidores contam com a possibilidade de operarem com uma margem reduzida, aumentando ainda mais sua exposição alavancada, pois diariamente a B3 informa o valor de margem para cada contrato, e as corretoras podem disponibilizar para seus clientes a possibilidade de operarem com a margem reduzida, ou seja, se a margem necessária para um contrato de mini dólar (WDO) for estipulada pelo cálculo da B3 em R$7.000,00 (por contrato), o cliente que possui a margem de garantia de R$ 10.000,00 poderia operar somente 1 (um) contrato, porém com a margem reduzida o cliente poderia operar até 66 contratos, considerando a margem mínima exigida pela B3 para WDO (R$ 150,00 por contrato), no caso do mini índice (WIN) a margem mínima é de R$ 100,00 (por contrato).

Risco de Rolagem:

Os minicontratos têm vencimentos específicos, e os investidores que desejam manter uma posição aberta após o vencimento de um contrato precisam rolar sua posição para o próximo contrato disponível. A diferença de preço entre os contratos pode resultar em custos adicionais ou ganhos, dependendo da direção do movimento do mercado.

Custos e Taxas

Além da margem de garantia, os investidores devem estar atentos aos custos de transação associados à negociação de mini dólar, como taxas de corretagem e emolumentos cobrados pela bolsa, além dos custos gerados pela zeragem compulsória.

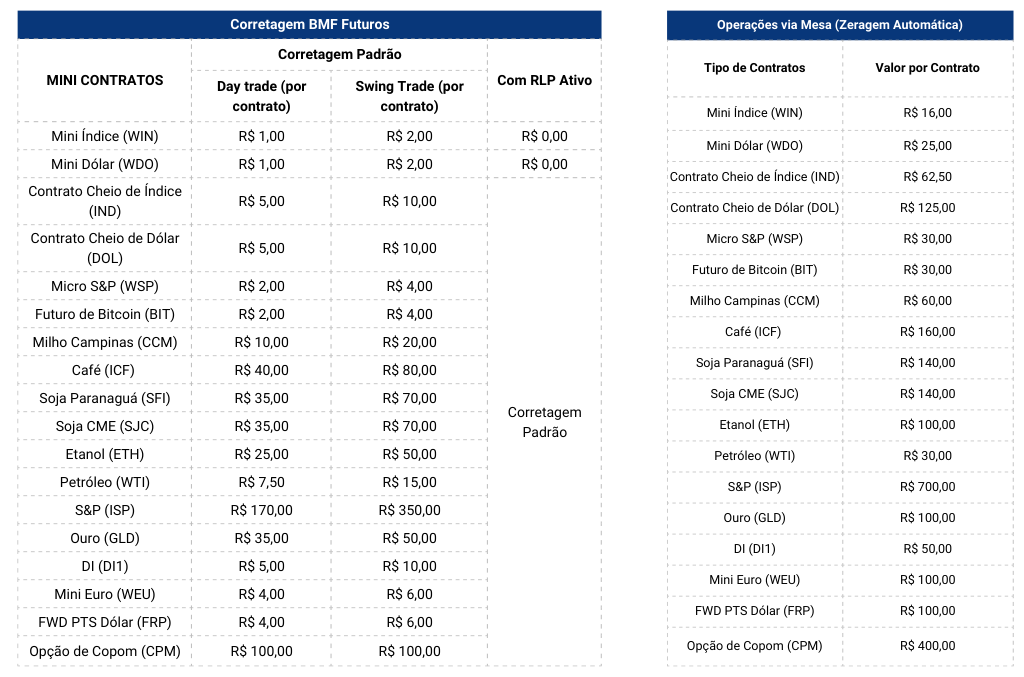

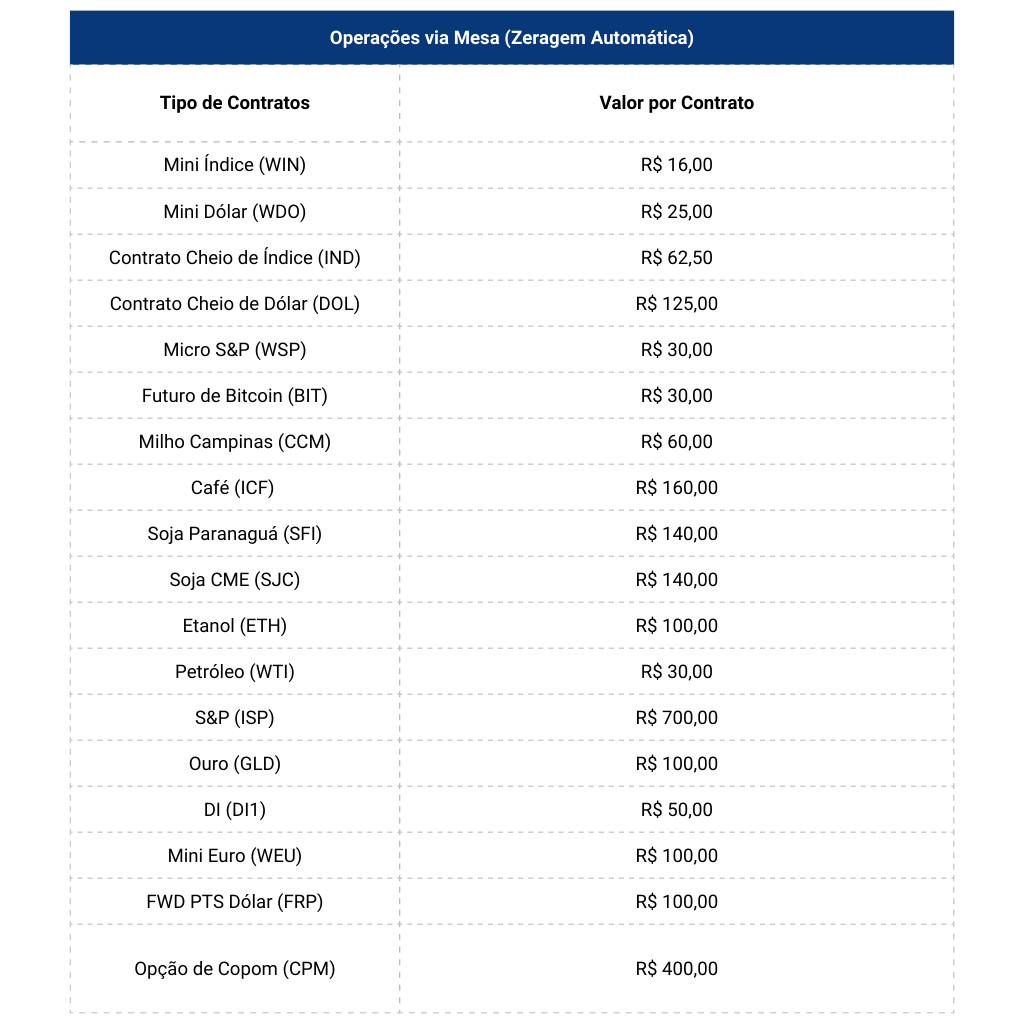

Abaixo segue a tabela de corretagem DMA e via Mesa (zeragem Automática) cobrada pela Lev, lembrando que os custos de emolumentos e taxa de liquidação são cobrados pela B3, podendo ser acessados em:

https://www.b3.com.br/pt_br/prod

“*Para os custos dos demais contratos, é necessário contato com a mesa de operações.”

Dados Estatísticos

Pesquisa realizada pela FGV apresenta resultados em operações day trade.

Uma pesquisa sobre Day Trade em derivativos (minicontratos de dólar e índice) foi publicada pela FGV em março de 2019, com dados de 2012 a 2017, cedidos pela CVM, sobre as pessoas físicas que fizeram Day Trades regulares (para complementar ou gerar renda). O estudo acompanhou 19.696 day traders de mini índice. Dessas, apenas 1.558 (7,9%) persistiram por mais de 300 pregões, ou seja, buscaram de fato ter uma fonte de renda constante com a atividade, 1.418 tiveram prejuízo no período analisado, 127 tiveram lucro médio diário de até R$ 300,00 e apenas 13 tiveram lucro médio diário acima de R$ 300,00 (mais de R$ 6.000,00 de renda por mês). O resultado com mini dólar foram semelhantes. O estudo acompanhou 14.748 day trades de mini dólar, 92,3% desistiram antes de completar 300 pregões, dos 1.131 day trades que permaneceram após esse período, apenas 20 tiveram lucro médio diário acima de R$ 300,00. Os resultados médios diários dos day traders considerando apenas os primeiros 250 pregões foram muito parecidos com os resultados daqueles que mantiveram a atividade por mais de 251 pregões. Isso mostra que a esperada “curva de aprendizado” não se verificou.

As informações sobre esse estudo juntamente com seu material educacional podem ser acessadas em :

A B3 informa em seu site as estatísticas mensalmente em

No subitem “Métricas de risco associadas a operações regulares de day trade.

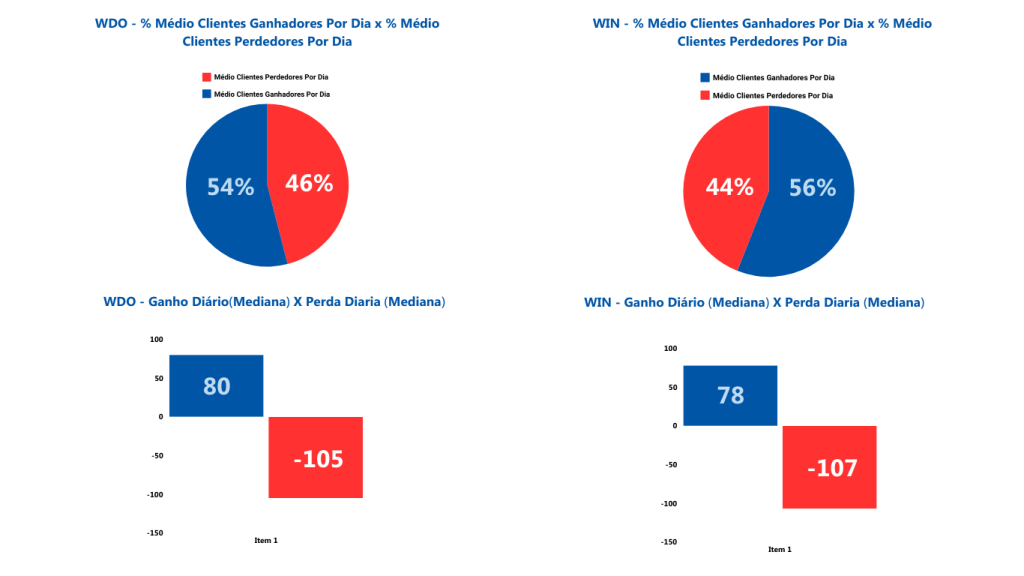

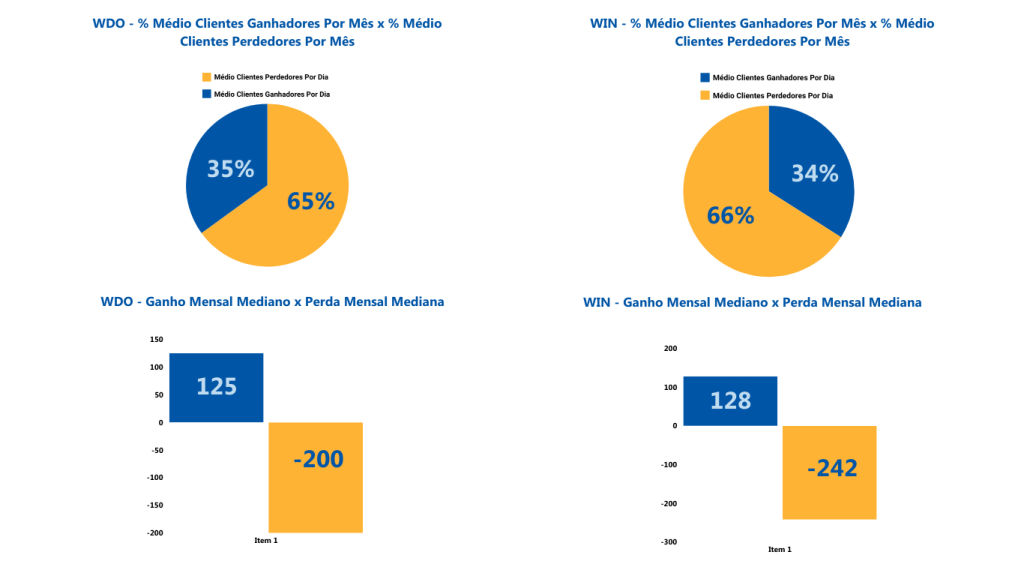

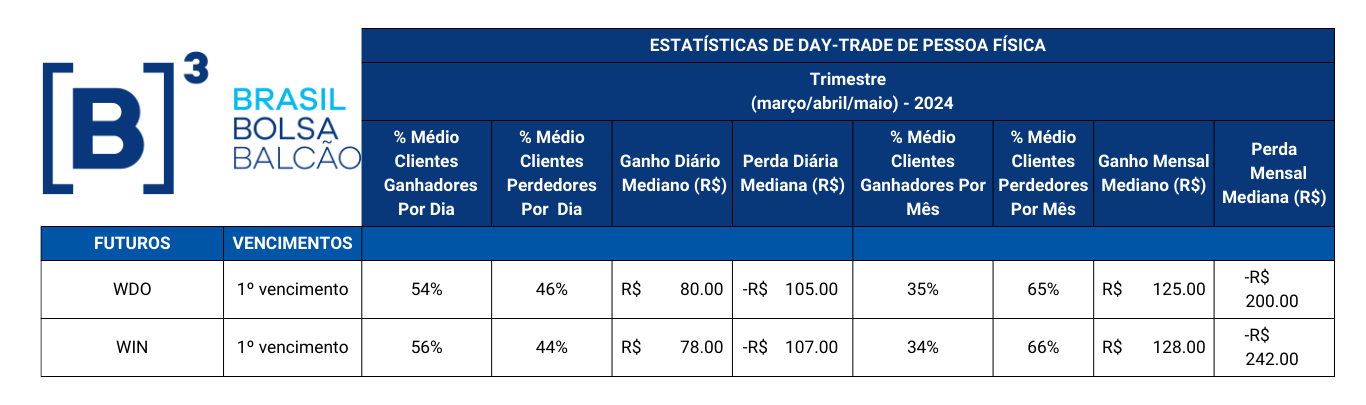

Esses foram os dados referentes aos meses de março à maio de 2024:

Zeragem compulsória: o que é, quando ocorre e custos envolvidos

Um fator crucial que o cliente deve levar em consideração é a volatilidade do mercado x sua garantia, pois devido ser um mercado extremamente volátil suas garantias podem se deteriorar rapidamente, principalmente pelo fator da alta exposição e alavancagem que esse mercado proporciona, caso isso ocorra a corretora pode efetuar a zeragem compulsória da posição do cliente, isso é feito para proteger a integridade do mercado e garantir que as obrigações sejam cumpridas além de zelar pelo patrimônio do cliente. A zeragem compulsória se refere a uma ação tomada pela corretora quando um investidor não possui margem suficiente para cobrir suas posições em um contrato futuro em caso de perda patrimonial. Este processo é automatizado e ocorre quando o investidor não cumpre com os requisitos de margem estabelecidos. Exemplos de situações em que podem ocorrer a zeragem compulsória: 12 Zeragem por perda patrimonial Um cliente que possua um patrimônio líquido (PL( de R$ 10.000,00, poderá operar 66 contratos de WDO (seguindo a margem reduzida de R$ 150,00 por contrato(. Caso ele perca R$ 7.000,00, ou seja, uma perda de 70% de seu PL a zeragem compulsória será iniciada, efetuando o bloqueio de conta, cancelamento das ordens em aberto e zeragem de sua posição. Zeragem por horário Um cliente que possua um patrimônio líquido (PL( de R$ 5.000,00 e esteja posicionado em 10 contratos de WDO (seguindo a margem reduzida de R$ 150,00 por contrato( será zerado 15min antes do fechamento do contrato, mesmo que sua posição seja ganhadora, pois não há saldo suficiente de garantias para manter esta posição para o dia seguinte. A garantia para manter a posição de um dia para o outro (swing trade( é calculada diariamente pela B3. Supondo que no dia o valor seja de R$ 7.000,00 por contrato, o cliente que possuir 10 contratos de WDO em aberto deverá possuir R$ 70.000,00 disponível para cobrir a margem e não acionar a zeragem compulsória .As margens reduzidas para o segmento BM&F possuem horário de utilização, sendo o horário inicial 5min antes da abertura do contrato e limite 15min antes do fechamento do contrato. A partir do horário limite a área de risco poderá zerar as posições em aberto do cliente caso ele não possua garantia para manter a posição. Os custos da Lev para a zeragem compulsória são diferentes dos valores cobrados via DMA. Os custos sobre emolumentos e taxa de liquidação são cobrados pela B3 e podem ser acessados em: https://www.b3.com.br/pt_br/produtos-e-servicos/tarifas

“*Para os custos dos demais contratos, é necessário contato com a mesa de operações.”

Tipos de Ordens

A importância do uso da oferta limitada e diferenças em relação às ordens a mercado

O comando de compra é conhecido como “ordem de compra” e o comando de venda é conhecido como “ordem de venda”. Esses termos são utilizados para se referir às instruções específicas que os investidores enviam para comprar ou vender um ativo listado na Bolsa de Valores brasileira (B3). Ambas as ordens de compra e venda podem ser de diferentes tipos, tais como:

Ordem a Mercado (Market Order): Uma ordem para comprar ou vender um ativo imediatamente ao preço de mercado atual disponível. A execução é garantida, mas o preço pode variar do preço exato quando a ordem é colocada devido à volatilidade do mercado.

Ordem Limitada (Limit Order): Uma ordem para comprar ou vender um ativo a um preço específico (ou melhor). A ordem só será executada ao preço limite especificado ou a um preço melhor. Se não houver contraparte disponível imediatamente, a ordem limitada permanecerá no livro de ofertas (book) até que seja executada ou cancelada.

Ordem Stop (Stop Order): Também conhecida como ordem de stop loss (para venda) ou stop gain (para compra). Essa ordem é ativada quando o preço do ativo atinge um determinado nível pré-estabelecido (preço de disparo). Uma vez ativada, pode ser executada no preço “limite” ou melhor.

Ordem Start (Start Order): É uma ordem que só é enviada para o sistema de negociação da B3 quando o preço do ativo alcança um nível pré-determinado. É semelhante à ordem de stop, mas no sentido oposto.

Ordem Casada (One-Cancels-the-Other Order – OCO): Uma ordem que combina duas ordens: uma ordem principal e uma ordem de stop (ou limitada). Quando uma das ordens é executada, a outra é automaticamente cancelada. Funcionamento da ordem limitada A ordem limitada (ou limit order) é um tipo de ordem utilizada no mercado financeiro para comprar ou vender um ativo a um preço específico ou melhor. Ela permite aos investidores controlarem o preço ao qual desejam executar uma negociação. Aqui está como funciona: Na plataforma Nelógica as boletas estão em “Negociação”, “Boletas”.

Funcionamento da ordem limitada

A ordem limitada (ou limit order) é um tipo de ordem utilizada no mercado financeiro para comprar ou vender um ativo a um preço específico ou melhor. Ela permite aos investidores controlarem o preço ao qual desejam executar uma negociação. Aqui está como funciona:

Na plataforma Nelógica as boletas estão em “Negociação”, “Boletas”

Ativo: Ativo que o investidor deseja comprar ou vender.

Validade: Até quando a ordem é válida, sendo que para ordens limitadas o mais comum é com validade para o dia. Definição do Preço Limite (Preço): O investidor inclui um preço específico ao colocar a ordem. Para uma ordem de compra, esse é o preço máximo que o investidor está disposto a pagar pelo ativo. Para uma ordem de venda, é o preço mínimo pelo qual o investidor está disposto a vender o ativo.

Estratégia: não será utilizada na ordem limitada.

Total: Volume total da ordem em reais. Execução da Ordem: A ordem limitada permanece no livro de ofertas (book) até que o preço de mercado atinja o preço limite especificado pelo investidor ou até que a ordem seja cancelada pelo investidor. Ela não será executada imediatamente a menos que o preço de mercado atinja ou supere o preço limite definido.

Garantia de Preço: Uma vez que o preço de mercado alcance ou supere o preço limite definido na ordem limitada, a execução da ordem é garantida. Isso significa que a ordem será executada ao preço limite especificado ou a um preço melhor, se disponível, pois deve se levar em consideração a profundidade do livro de ofertas (book), respeitando a fila das ordens.

Controle de Custos: A ordem limitada permite que os investidores controlem melhor seus custos de negociação, pois eles podem evitar pagar mais do que estão dispostos ao comprar um ativo, ou receber menos do que esperado ao vender um ativo.

É importante observar que, se o preço de mercado não alcançar o preço limite especificado pelo investidor, a ordem limitada não será executada e permanecerá no livro de ofertas até que seja cancelada pelo investidor ou até que o preço de mercado atinja o preço especificado, sempre respeitando a profundidade do livro de ofertas (book) e respeitando a fila das ordens. As ordens limitadas são uma ferramenta essencial para investidores que desejam negociar de forma mais controlada e estratégica, permitindo que aproveitem movimentos de preço específicos de acordo com suas análises e objetivos de investimento

Custos e riscos envolvidos das ordens a mercado

Uma ordem a mercado apresenta alguns riscos potenciais para os investidores, principalmente devido à natureza imediata e ao preço atual de mercado ao qual a ordem é executada. Aqui estão os principais riscos de uma ordem a mercado:

Execução ao Preço de Mercado: A principal característica de uma ordem a mercado é que ela é executada imediatamente ao preço atual de mercado disponível. Isso significa que o investidor pode não ter controle sobre o preço exato pelo qual a ordem será executada.

Flutuações de Preço: Em mercados voláteis, o preço de mercado pode mudar rapidamente entre o momento em que a ordem é colocada e o momento em que é executada. Isso pode resultar em uma execução a um preço menos favorável do que o esperado pelo investidor, especialmente se houver uma grande diferença entre o preço de oferta e o preço de venda (spread).

Liquidez Limitada: Para ativos com menor liquidez, pode haver menos contrapartes dispostas a negociar ao preço de mercado atual. Isso pode resultar em execuções a preços menos favoráveis ou em ordens parcialmente executadas.

Impacto no Mercado: Grandes ordens a mercado, especialmente em ativos com menor volume de negociação, podem ter um impacto significativo no preço do ativo. Isso ocorre porque a execução da ordem pode esgotar rapidamente a liquidez disponível no mercado, levando a uma mudança temporária ou permanente nos preços.

Erro de Digitação: Existe o risco de erro humano ao inserir uma ordem a mercado, especialmente se o investidor não verificar corretamente os detalhes da ordem antes de enviá-la. Erros podem resultar em execuções incorretas ou não desejadas. Para mitigar esses riscos, muitos investidores preferem utilizar ordens limitadas, onde podem especificar o preço máximo que estão dispostos a pagar (em uma ordem de compra) ou o preço mínimo que estão dispostos a receber (em uma ordem de venda). Isso oferece maior controle sobre o preço de execução, embora possa resultar em atrasos na execução da ordem se o preço de mercado não atingir o preço limite especificado.

Em resumo, embora as ordens a mercado sejam úteis para execuções rápidas e em mercados líquidos, é importante que os investidores estejam cientes dos riscos associados e considerem suas estratégias de negociação com base nos objetivos e na tolerância ao risco.

Vantagens da ordem limitada e desvantagens da ordem a mercado

As ordens limitadas e as ordens a mercado têm características distintas que oferecem vantagens e desvantagens para os investidores, dependendo das circunstâncias e das estratégias de negociação utilizadas. Aqui estão as principais vantagens da ordem limitada e as desvantagens da ordem a mercado:

Vantagens da Ordem Limitada:

Controle sobre o Preço: Os investidores têm controle total sobre o preço pelo qual desejam comprar ou vender um ativo. A ordem só será executada ao preço limite especificado ou a um preço melhor.

Previsibilidade: O investidor sabe exatamente a que preço sua ordem será executada, desde que o preço de mercado atinja ou supere o preço limite especificado.

Proteção contra Movimentos Bruscos: Em mercados voláteis, uma ordem limitada protege o investidor contra execuções a preços extremos que podem ocorrer em ordens a mercado.

Gestão de Custos: Os investidores podem controlar melhor os custos de transação, garantindo que não paguem mais do que estão dispostos ao comprar um ativo ou que não recebam menos do que esperado ao vender.

Flexibilidade: As ordens limitadas podem ser usadas em diversas estratégias de negociação, incluindo estratégias de curto prazo e longo prazo, permitindo aos investidores ajustarem suas posições de acordo com movimentos específicos de preço.

Desvantagens da Ordem a Mercado:

Execução ao Preço de Mercado: A ordem é executada imediatamente ao preço atual de mercado disponível, o que significa que o investidor não tem controle sobre o preço exato de execução. Risco de Preço: Em mercados voláteis ou com baixa liquidez, o preço de execução pode ser menos favorável do que o esperado pelo investidor devido a flutuações rápidas de preço. Impacto no Mercado: Grandes ordens a mercado podem impactar significativamente o preço do ativo, especialmente em mercados com menor liquidez, levando a uma execução a preços menos favoráveis.

Erro de Digitação: Existe o risco de erro humano ao inserir uma ordem a mercado, o que pode resultar em execuções incorretas ou em ordens não desejadas.

Falta de Controle: A ordem a mercado não oferece ao investidor a capacidade de definir um preço máximo ou mínimo para a execução da ordem, o que pode ser uma desvantagem em certas situações de negociação. Em resumo, a escolha entre ordens limitadas e ordens a mercado depende das preferências individuais do investidor, do ambiente de mercado atual e da estratégia de investimento utilizada. Os investidores geralmente optam por ordens limitadas quando desejam um controle preciso sobre o preço de execução, enquanto as ordens a mercado são preferidas por sua execução imediata e garantida, especialmente em mercados líquidos e para operações de curto prazo. Os custos das operações podem ser visualizados em (colocar link

Gerenciamento de Riscos

A Ordem Stop: como usar e benefícios

Uma ordem do tipo stop é uma ordem condicional que só é executada quando um determinado preço é registrado no book (disparo), sendo acionada quando o valor “limite” é atingido. Em alguns casos, pode ser executada a um preço melhor, sempre respeitando a profundidade do livro de ofertas (book) e a fila das ordens. Amplamente utilizada por investidores para proteger seus investimentos e maximizar lucros, esse tipo de ordem permite estabelecer um preço predefinido para vender ou comprar um ativo, ajudando a limitar perdas ou garantir ganhos.

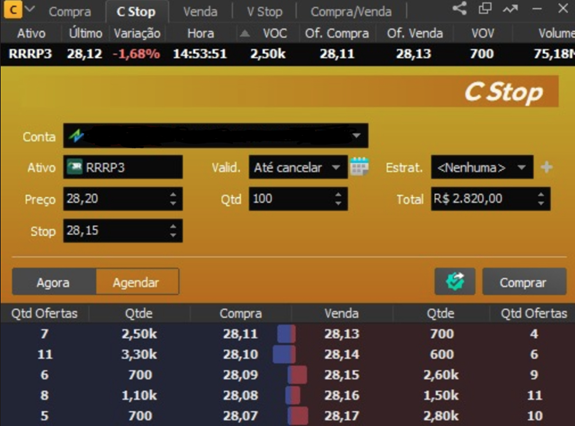

Abaixo temos um modelo de uma ordem stop, onde:

Preço (disparo) – É o preço que ativa a ordem stop. Quando a cotação atinge o valor configurado, a ordem stop é enviada ao mercado (book) para ser executada.

Stop (preço limite) – Após a ordem stop ser acionada pelo preço de disparo, ela se torna uma ordem do tipo limite com o preço limite especificado. Isso significa que a ordem será executada apenas se o preço de mercado atingir o preço limite. Se o preço de mercado não alcançar o preço limite durante a sessão de negociação, a ordem não será executada.

A ordem stop é uma ferramenta poderosa para qualquer investidor, desde iniciantes até os mais experientes. A sua correta utilização auxilia na proteção do capital, na garantia de lucros e operações mais eficiente no mercado financeiro. No entanto, é crucial entender bem como funcionam essas ordens e manter-se informado sobre as condições do mercado para ajustar suas estratégias conforme necessário. Disparo e limite de uma ordem stop Existem dois tipos principais de ordens do tipo stop:

Stop Loss: É uma ordem para vender um ativo quando o preço desce abaixo de um determinado valor pré-estabelecido. Essa ordem é utilizada para limitar as perdas em uma posição.

Stop Gain: É uma ordem para vender um ativo quando o preço sobe acima de um determinado valor pré-estabelecido. Essa ordem é utilizada para garantir lucros ao realizar uma posição. Em ambos os casos, uma vez que o preço especificado é alcançado (disparo), a ordem stop é ativada, saindo da plataforma de negociação e sendo enviada para o ambiente de negociação da B3. É importante notar que, após ativada, a execução da ordem pode ocorrer a um preço diferente do especificado, especialmente em condições de mercado voláteis, sempre respeitando a profundidade do livro de ofertas (book) e respeitando a fila das ordens. Há também o Stop Móvel, essa é uma ordem condicional que se ajusta automaticamente conforme o preço do ativo subjacente se move na direção favorável ao investidor. Esse tipo de ordem é uma variação do stop loss tradicional, com a diferença de que o preço de disparo (ou stop) é ajustado automaticamente conforme o preço de mercado do ativo aumenta.

Aqui estão os principais pontos sobre o stop móvel:

Funcionamento: O stop móvel é definido com um valor fixo ou percentual abaixo do preço de mercado atual do ativo. Conforme o preço do ativo sobe, o preço de disparo do stop móvel também é ajustado automaticamente para cima, mantendo uma distância predefinida do preço atual.

Benefícios: O principal benefício do stop móvel é acompanhar os ganhos em uma posição lucrativa. À medida que o preço do ativo aumenta, o stop móvel se move junto, protegendo os lucros acumulados. Isso permite que o investidor “trave” os ganhos sem precisar ajustar manualmente o stop loss regularmente. Uso Estratégico: O stop móvel é especialmente útil em mercados voláteis ou quando se espera movimentos de preço significativos. Ele ajuda os investidores a gerenciarem o risco e a proteger seus lucros sem a necessidade constante de monitoramento e ajuste manual do stop loss.

Em resumo, um stop móvel é uma ferramenta avançada de gestão de risco que permite aos investidores protegerem os lucros em posições vencedoras de forma automática e dinâmica, ajustando-se conforme o mercado se movimenta. Importância da metodologia stop loss Essas ordens são ferramentas importantes para os investidores e traders, pois permitem automatizar parte do processo de decisão de compra e venda, ajudando a gerenciar riscos e proteger os lucros. O investidor deve ter em mente que limitar seu prejuízo e garantir seu lucro é algo imprescindível, pois para se recuperar um prejuízo é necessário um maior percentual do que efetivamente foi o da queda e uma das formas de se ter um maior controle de sua saúde financeira é a ferramenta de ordens stop.

Vieses Comportamentais

Vieses comportamentais no mercado financeiro referem-se a padrões sistemáticos de comportamento humano que influenciam as decisões de investimento e podem levar a decisões subótimas ou irracionais. Esses vieses são estudados pela economia comportamental e têm um impacto significativo nos mercados financeiros.

Aqui estão alguns exemplos comuns de vieses comportamentais:

Viés de Excesso de Confiança: Tendência de superestimar a precisão das próprias previsões ou habilidades de investimento, levando a decisões excessivamente arriscadas ou mal fundamentadas.

Viés de Ancoragem: Tendência de confiar muito em um ponto de referência inicial (como um preço de compra ou um preço passado) ao tomar decisões de investimento, em vez de avaliar objetivamente as novas informações disponíveis.

Viés de Aversão à Perda: Tendência de valorizar mais as perdas do que os ganhos equivalentes, levando a decisões defensivas ou a evitar ações que possam resultar em perdas, mesmo que racionalmente sejam benéficas.

Viés de Falácia do Jogador: Ideia de que, se um ativo teve um desempenho positivo recentemente (como uma sequência de ganhos), então há uma maior probabilidade de que ele tenha um desempenho negativo no futuro para “compensar” ou vice-versa. Isso ignora o fato de que os mercados financeiros são eficientes e que os preços dos ativos refletem todas as informações disponíveis no momento.

Viés de Disponibilidade: é um conceito da economia comportamental que descreve a tendência dos investidores de dar mais peso a informações que são facilmente acessíveis ou que estão prontamente disponíveis em suas decisões de investimento. Esse viés pode levar a decisões subótimas, pois os investidores podem se concentrar em informações recentes, emocionais ou sensacionalistas, em vez de realizar uma análise abrangente e fundamentada.

Viés de Martingale: O viés de Martingale refere-se a uma estratégia de investimento que se baseia na teoria de probabilidade conhecida como Martingale. Essa teoria sugere que, sob certas condições, a probabilidade de uma série de eventos independentes ocorrerem (como lançamentos de moeda ou apostas) não é afetada pelos resultados anteriores e que os resultados futuros podem ser previstos com base nesses eventos independentes. Efeito Manada: Tendência de seguir as decisões de investimento de outros investidores, muitas vezes influenciado pelo comportamento de grupo ou pela percepção de que outros possuem informações superiores. Entender o efeito destes vieses comportamentais é importante poque eles podem distorcer a percepção dos investidores sobre riscos, retornos e oportunidades no mercado financeiro, influenciando assim os preços dos ativos e a dinâmica do mercado como um todo. Conscientizar-se desses vieses pode ajudar os investidores a tomar decisões mais informadas e a minimizar o impacto de decisões baseadas em intuições emocionais ou irracionais.

Exemplificando alguns desses viesses, podemos ver os exemplos a seguir: Viés de Martingale O viés de Martingale pode se manifestar de várias maneiras: Aumento após Perda: Um investidor que segue o viés de Martingale pode aumentar o tamanho de suas apostas ou investimentos após uma perda, na crença de que uma vitória subsequente compensará as perdas anteriores. Por exemplo, se um trader sofrer uma perda em uma posição, pode aumentar o tamanho da próxima posição na esperança de recuperar as perdas anteriores em uma única jogada.

Crença na Recuperação: Investidores que seguem o viés de Martingale podem acreditar que um mercado que caiu drasticamente deve se recuperar rapidamente, sem levar em consideração os fundamentos econômicos subjacentes ou a análise técnica adequada. Expectativa de Reversão de Tendência: Em alguns casos, os investidores podem seguir o viés de Martingale esperando que uma tendência de mercado que está se movendo em uma direção específica se reverta abruptamente, permitindo-lhes lucrar com essa reversão.

É importante ressaltar que o viés de Martingale é considerado um comportamento de risco elevado no mercado financeiro.

A teoria de Martingale pode não ser aplicável de maneira direta aos mercados financeiros devido à presença de tendências, volatilidade e outros fatores fundamentais que influenciam os preços dos ativos. Além disso, seguir essa estratégia pode levar a perdas significativas se os preços continuarem a se mover contra as expectativas do investidor. Investidores experientes geralmente recomendam uma abordagem mais equilibrada e fundamentada, baseada em análise sólida, gestão de risco adequada e consideração dos fundamentos econômicos e financeiros ao tomar decisões de investimento, em vez de depender exclusivamente de teorias probabilísticas como a Martingale.

Falácia do Jogador Em termos mais simples, a Falácia do Jogador no mercado financeiro é a ideia de que, se um ativo teve um desempenho positivo recentemente (como uma sequência de ganhos), então há uma maior probabilidade de que ele tenha um desempenho negativo no futuro para “compensar” ou vice-versa. Isso ignora o fato de que os mercados financeiros são eficientes e que os preços dos ativos refletem todas as informações disponíveis no momento. Por exemplo, um investidor pode pensar que, se um determinado estoque subiu nos últimos cinco dias, então ele está devido a uma queda, porque acreditam que um padrão deve se equilibrar ao longo do tempo. No entanto, cada evento é independente dos anteriores no contexto do mercado financeiro, e não há garantia de que um padrão de curto prazo se repetirá ou se corrigirá automaticamente. A Falácia do Jogador pode levar a decisões de investimento subótimas, como comprar ou vender ativos com base em padrões de curto prazo que não têm fundamentos sólidos ou razão lógica para persistir.

É importante para os investidores reconhecerem esse viés e basearem suas decisões em uma análise sólida de dados e fundamentos, em vez de em suposições sobre padrões temporários de comportamento de mercado.

Cursos Gratuitos

A B3 disponibiliza gratuitamente uma série de cursos sobre o mercado financeiro através do site https://edu.b3.com.br/.

Além de fornecer uma ampla gama de conteúdos sobre educação financeira, abordando temas como mercado futuro e day trade, recomendamos os seguintes cursos:

Como iniciar no mercado futuro

Este curso tem o objetivo de apresentar os conceitos básicos do Mercado Futuro, e ser a base de conhecimento para iniciar nesse segmento na B3. https://cursos-edu.b3.com.br/

products/Conceitos-Iniciais-do-Mundo-Trader

Estratégias e análise de Minicontrato

Nesta trilha de conhecimento você verá o conceito de Derivativos, conhecerá os Contratos Futuros e Minicontratos, aprenderá sobre as diferentes estratégias e perfis de trader, além de um módulo dedicado aos detalhes da análise técnica. Ao final, você será capaz de identificar os detalhes dos contratos e minicontratos, e aplicá-los a sua própria estratégia de trader baseada nas suas análises de cenário e mercado. Esta trilha de conhecimento é indicada para pessoas que conhecem o mercado financeiro, realizam investimentos e que desejam conhecer e entender os métodos e estratégias utilizadas pelos profissionais de trader.

https://edu.b3.com.br/w/

estrategias-e-analise-de-minicontratos

Diferenças entre Day Trade e Swing Trade

Aprenda as principais diferenças entre day trade e swing trade. Domine as estratégias e técnicas específicas de cada modalidade de negociação.

https://edu.b3.com.br/w/

diferencas-entre-day-trade-e-swing-trade

Módulos educacionais

Aqui estão os conteúdos educacionais disponíveis para download em PDF nos volumes:

- Volume 1: Introdução ao day trade

- Volume 2: Tipos de ordens

- Volume 3 :Gerenciamento de riscos

- Volume 4: Vieses comportamentais